甲公司2022年6月设立,位于A市城区,主营装饰服务和设计服务(包括平面设计、广告设计和创意策划),2022年7月登记为增值税一般纳税人,某税务师事务所为甲公司提供常年税务顾问服务。2023年8月,甲公司财务人员就以下交易事项,咨询有关税务处理问题。请逐一回答下列问题。需要计算的,保留小数点后两位,金额单位为元。

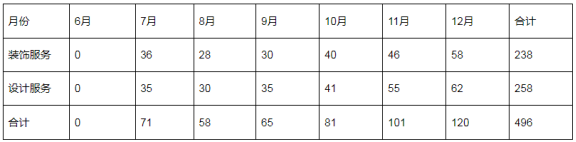

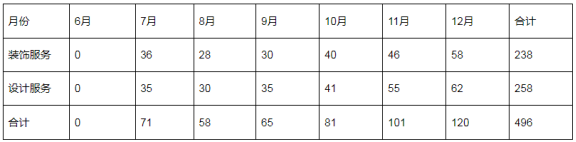

资料一:甲公司2022年度各月份装饰服务和设计服务销售额如下表所示(金额单位为万元):

资料二:甲公司2023年7月共发生两项装饰服务(开工和完工日期均在7月),一项在本市,实现销售额128000元(不含税);一项在邻省B市,实现销售额400000元(不含税)。上述款项均已收到。已知两项业务既非甲供工程、亦非清包工方式,甲公司也未将上述工程对外分包。7月份甲公司无其他应税行为。

资料三:甲公司2023年7月份取得增值税专用发票注明增值税额合计12860元(均已在增值税发票综合服务平台完成用途确认),其中包括一张为本公司工人在B市施工期间住宿费的增值税专用发票注明金额4000元、增值税额120元。另外7月份本公司员工往返A、B市的交通费支出,共有10张火车票(均注明本公司员工身份信息),票面金额合计1360元。要求:

资料二:甲公司2023年7月共发生两项装饰服务(开工和完工日期均在7月),一项在本市,实现销售额128000元(不含税);一项在邻省B市,实现销售额400000元(不含税)。上述款项均已收到。已知两项业务既非甲供工程、亦非清包工方式,甲公司也未将上述工程对外分包。7月份甲公司无其他应税行为。

资料三:甲公司2023年7月份取得增值税专用发票注明增值税额合计12860元(均已在增值税发票综合服务平台完成用途确认),其中包括一张为本公司工人在B市施工期间住宿费的增值税专用发票注明金额4000元、增值税额120元。另外7月份本公司员工往返A、B市的交通费支出,共有10张火车票(均注明本公司员工身份信息),票面金额合计1360元。要求:

资料二:甲公司2023年7月共发生两项装饰服务(开工和完工日期均在7月),一项在本市,实现销售额128000元(不含税);一项在邻省B市,实现销售额400000元(不含税)。上述款项均已收到。已知两项业务既非甲供工程、亦非清包工方式,甲公司也未将上述工程对外分包。7月份甲公司无其他应税行为。

资料三:甲公司2023年7月份取得增值税专用发票注明增值税额合计12860元(均已在增值税发票综合服务平台完成用途确认),其中包括一张为本公司工人在B市施工期间住宿费的增值税专用发票注明金额4000元、增值税额120元。另外7月份本公司员工往返A、B市的交通费支出,共有10张火车票(均注明本公司员工身份信息),票面金额合计1360元。要求:

资料二:甲公司2023年7月共发生两项装饰服务(开工和完工日期均在7月),一项在本市,实现销售额128000元(不含税);一项在邻省B市,实现销售额400000元(不含税)。上述款项均已收到。已知两项业务既非甲供工程、亦非清包工方式,甲公司也未将上述工程对外分包。7月份甲公司无其他应税行为。

资料三:甲公司2023年7月份取得增值税专用发票注明增值税额合计12860元(均已在增值税发票综合服务平台完成用途确认),其中包括一张为本公司工人在B市施工期间住宿费的增值税专用发票注明金额4000元、增值税额120元。另外7月份本公司员工往返A、B市的交通费支出,共有10张火车票(均注明本公司员工身份信息),票面金额合计1360元。要求:甲公司2023年8月份采购项目较多,如果留抵税额超过50万元,是否可以适用留抵税额退税政策?

查看答案

相关试题

换一换

甲公司2023年8月份采购项目较多,如果留抵税额超过50万元,是否可以适用留抵税额退税政策?

答案

甲商贸公司公司2019年3月期末留抵税额为8万元,2019年9月期末留抵税额为78万元,4至9月已抵扣的进项税合计为31万,均为增值税专用发票上注明的税额。关于甲公司留抵税额的说法,正确的是()

A.如果甲公司4至8月的期末留抵税额均大于0,则甲公司满足了留抵税额退税的部分条件 B.如果甲公司9月的期末留抵税额为50万元,则甲满足了留抵税额退税的部分条件 C.如果甲公司满足留抵退税条件,则应退留抵税额为70万元 D.如果甲公司满足留抵退税条件,则应退留抵税额为42万元

答案

甲公司2019年3月期末留抵税额为8万元,2019年9月期末留抵税额为78万元,4至9月已抵扣的进项税合计为31万元,均为增值税专用发票上注明的税额。关于甲公司留抵税额的说法,正确的是( )。

A.如果甲公司4至8月的期末留抵税额均大于0,则甲公司满足了留抵税额退税的部分条件 B.如果甲公司9月的期末留抵税额为50万元,则甲满足了留抵税额退税的部分条件 C.如果甲公司满足留抵退税条件,则应退留抵税额为70万元 D.如果甲公司满足留抵退税条件,则应退留抵税额为42万元

答案

某企业2019年10月份欠缴的增值税60000元一直未缴纳。当年11月份该企业增值税期末留抵税额为20000元,12月份增值税期末留抵税额为80000元,该企业的下列税务处理中,正确的有()

A.11月份 B.11月份 C.12月份 D.12月份 E.12月份

答案

某企业2018年10月份欠缴的增值税60000元一直未缴纳。当年11月份该企业增值税期末留抵税额为20000元,12月份增值税期末留抵税额为80000元,该企业的下列税务处理中,正确的有( )。

A.11月份: B.借:应交税费——应交增值税(进项税额) -20000 C.贷:应交税费——未交增值税 -20000 D.11月份: E.借:应交税费——未交增值税 20000 F.贷:应交税费——应交增值税(进项税额转出) 20000 G.12月份:

答案

某企业2019年10月份欠缴的增值税60000元一直未缴纳。当年11月份该企业增值税期末留抵税额为20000元,12月份增值税期末留抵税额为80000元,该企业的下列税务处理中,正确的有()。

A.11月份:借:应交税费——应交增值税(进项税额)-20000贷:应交税费——未交增值税-20000 B.11月份:借:应交税费——未交增值税20000贷:应交税费——应交增值税(进项税额转出)20000 C.12月份:借:应交税费——应交增值税(进项税额)-40000贷:应交税费——未交增值税-40000 D.12月份:借:应交税费——应交增值税(进项税额)60000贷:应交税费——未交增值税60000 E.12月份:借:应交税费——未交增值税60000应交税费——应交增值税(转出未交增值税)20000贷:应交税费——应交增值税(进项税额转出)80000

答案

保定某幼儿辅导培训公司适用增值税加计抵减政策,2019年12月份发生的销项税额为17万元,进项税额为4万元,全部属于允许抵扣的进项税额,上期无期末留抵税额。则该公司12月份应缴纳的增值税为( )万元。

A.16.4 B.12.6 C.12.4 D.17

答案

甲公司符合先进制造业企业相关条件,2019年3月末留抵税额为10万元,2019年6月末的留抵税额为45万元。假设该纳税人满足其他增量留抵税额申请退税的条件,4-6月所有的进项税额均取得增值税专用发票,甲公司7月可以申请的增量留抵退税金额是( )万元。

A.0 B.21 C.35 D.45

答案

长城公司20×8年8月份甲材料的材料成本差异率为()。

A.-2.OO% B.-1.94% C.1.94% D.2.OO%

答案

某企业2018年5月在税务稽查中应补增值税15万元欠税未补,若2018年5月期末留抵税额10万元,6月末留抵税额8万元。则5月和6月末用留抵税额抵减欠税的账务处理正确的有( )。

A.5月: B.借:应交税费——应交增值税(进项税额) 50000 C.贷:应交税费——未交增值税 50000 D.5月: E.借:应交税费——应交增值税(进项税额)-100000 F.贷:应交税费——未交增值税 -100000 G.6月:不必作处理

答案

热门试题

长城公司2008年8月份甲材料的材料成本差异率为()。

黄河公司2010年8月份甲材料的材料成本差异率为()。

(出口货物原征税率为17%,退税率为11%)该企业10月份留抵税额为()万元。

甲公司以提供生活服务为主,2020年适用进项税额加计抵减政策。已知其2月份销项税额23.8万元,简易计税应纳税额3万元,当期可以抵扣的进项税额为20万元,上期末加计抵减余额1万元。则该公司2月份应纳税额为( )万元。

长城公司20×8年8月份完工甲产品的单位成本为()万元。

自2019年4月1日起,纳税人当期允许退还的增量留抵税额,按照以下公式计算:允许退还的增量留抵税额=增量留抵税额*进项构成比例*( )。

甲公司为生产性服务业-般纳税人,适用加计抵减政策。2021年6月,甲公司增值税销项税额为160万元,可抵扣的进项税额为100万元。已知甲公司上期末无加计抵减额余额和留抵税额,甲公司当月应缴纳增值税税额为()。

某市甲公司2021年7月产生增值税销项税额80万元,当期取得进项税额10万元,上月账面期末留抵税额40万元,假设符合退还留抵税额的相关规定,7月已申请退还。甲公司7月应缴纳的教育费附加和地方教育附加合计是()。

长城公司2008年8月份完工甲产品的单位成本为()万元。

根据资料2,甲公司在按规定享受免税待遇和加计抵减的情况下,2023年1月应缴纳的增值税额是多少?

计算题:

某公司甲产品2007年3、4季度各月的制造费用与相关历史资料如下:

项目7月份8月份.9月份10月份11月份12月份

销售量(件)170019201200200018001950

制造费用(元)245027502000280026202680

要求:(1)用高低点不对制造进行分析,并建立数学模型以便于公司对各类成本进行控制。

(2)假如2008年1月份预计的销售量为2400件,预计制造费用是多少?

这次永宁卫的文化体验项目,是8月份还是9月份()

自2019年4月税款所属期起,连续六个月增量留抵税额均大于零,且第六个月增量留抵税额不低于__的纳税人,可以向主管税务机关申请退还增量留抵税额

疫情防控重点保障物资生产企业可以按月向主管税务机关申请全额退还增值税增量留抵税额。增量留抵税额,是指与2019年12月底相比新增加的期末留抵税额。()

甲企业9月份的销项税额为( )万元。

甲公司与乙厂签订了一份服装订购合同。约定由甲公司在5月份先支付乙厂预付金100万元,再由乙厂在8月份向甲公司提供西服2000套。订立合同后,甲公司因资金周转困难未按期支付预付金,到了8月份,甲公司要求乙厂提供西服。下列正确的()

甲公司对新上市A产品实行一个月内“包退、包换、包修”的销售政策。2011年8月份共销售甲产品20件,售价总额100 000元,成本80 000元。假设甲公司无法合理估计退货可能性,甲公司8月份A产品的收入应确认为()

某店2019年4月份销售5万,6月份销售6万,7月份销售9万,8月份销售15万元,9月份销售15万,8月份的销售占4-9月销售的比例是多少()

甲企业9月份的进项税额为( )万元。

长江公司2012年5月份甲材料的成本差异率是( )。

使用微信扫一扫登录

使用微信扫一扫登录