某公司为增值税一般纳税人,2019 年 5 月从国外进口一批高档化妆品,海关核定的关税完税价格为 70 万元,进口环节缴纳的关税为 7 万元,消费税为 13.59 万元。已知增值税税率为 13%。则该公司进口环节应缴纳增值税的下列计算中正确的是()

A. (70+7)×13%=10.01(万元)

B. 70×13%=9.1(万元)

C. (70+13.59)×13%=10.87(万元)

D. (70+7+13.59)×13%=11.78(万元)

查看答案

相关试题

换一换

某公司为增值税一般纳税人,2010年7月向

A.值税专用发票上注明的销售价格为500000元,增值税税额为85000元;每台车床生产成本为180000元。车床发出,发票账单已交付 B.B公司。 C.B公司于2010年8月支付了两台车床的全部款项。2010年9月, D.B公司在使用中发现一台车床存在质量问题要求退货,经验证确属质量问题,销售方同意全额退款,并将该台车床收回。要求:(1)编制2010年7月销售车床的会计分录;(2)编制结转已售车床成本的会计分录;(3)编制2010年8月收到车床价款的会计分录;(4)编制2010年9月车床退回的会计分录;(5)编制退回车床入库的会计分录。

答案

某公司为增值税一般纳税人,2017年12月从国外进口一批高档化妆品,海关核定的关税完税价格为100万元。已知进口关税税率为26%,消费税税率为30%,增值税税率为17%。则该公司进口环节应纳增值税税额为()。

A.17 B.21.42 C.26.18 D.30.6

答案

某公司为增值税一般纳税人,2017年12月从国外进口一批高档化妆品,海关核定的关税完税价格为100万元。已知进口关税税率为26%,消费税税率为15%,增值税税率为17%。则该公司进口环节应纳增值税税额为()万元。

A.17 B.21.42 C.25.20 D.30.6

答案

某公司为增值税一般纳税人,2019 年 5 月从国外进口一批高档化妆品,海关核定的关税完税价格为 70 万元,进口环节缴纳的关税为 7 万元,消费税为 13.59 万元。已知增值税税率为 13%。则该公司进口环节应缴纳增值税的下列计算中正确的是()

A.(70+7)×13%=10.01(万元) B.70×13%=9.1(万元) C.(70+13.59)×13%=10.87(万元) D.(70+7+13.59)×13%=11.78(万元)

答案

增值税一般纳税人销售或者进口下列货物,2019年3月31日前按低税率10%计征增值税的有( )。

A.挂面 B.食用盐 C.玉米胚芽 D.淀粉

答案

甲公司为增值税一般纳税人,2019年5月从国外进口一批音响,海关核定的关税完税价格为116万元,缴纳关税11.6万元。已知增值税税率为13%,甲公司该笔业务应缴纳增值税税额的下列计算中,正确的是()

A.116×13%=15.08万元 B.(116+11.6)×13%=16.588万元 C.116÷(1+13%)×13%=13.35万元 D.(116+11.6)÷(1+13%)×13%=14.68万元

答案

某生产企业为增值税一般纳税人,2019年10月从国外进口一批原材料,海关核定的关税完税价格为200万元。已知进口关税税率为10%,增值税税率为13%。该公司进口环节应纳增值税税额的下列计算中,正确的是()

A.200×10%×13%=2.6(万元) B.(200×10%+200)×13%=28.6(万元) C.200×10%÷(1+13%)×13%=2.30(万元) D.(200×10%+200)÷(1+13%)×13%=25.31(万元)

答案

某公司(增值税一般纳税人)2019年5月从小规模纳税人处购进一批原材料,取得增值税普通发票,发票上注明价款113000元,货款通过银行转账支付。其正确的账务处理为()

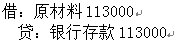

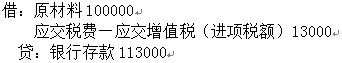

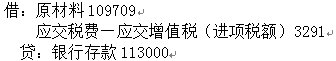

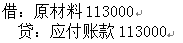

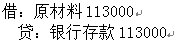

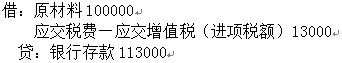

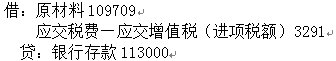

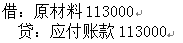

A.借:原材料 113000 贷:银行存款 113000 B.借:原材料 100000 应交税费—应交增值税(进项税额) 13000 贷:银行存款 113000 C.借:原材料 109709 应交税费—应交增值税(进项税额) 3291 贷:银行存款 113000 D.借:原材料 113000 贷:应付账款 113000

答案

某公司(增值税一般纳税人)2019年5月从小规模纳税人处购进一批原材料,取得增值税普通发票,发票上注明价款113000元,货款通过银行转账支付。其正确的账务处理为()。

A. B.

B. C.

C. D.借

D.借

B.

B. C.

C. D.借

D.借

答案

某外贸公司为增值税一般纳税人,2016年10月从国外进口一批普通商品,海关核定的关税完税价格为200万元。已知进口关税税率为10%,增值税税率为16%。该公司进口环节应纳增值税税额是( )。

A.200×10%=20万元 B.200×(1+10%)÷(1+16%)×16%=30.34万元 C.200×16%=32万元 D.200×(1+10%)×16%=35.2万元

答案

热门试题

甲公司系增值税一般纳税人,下列各项中,应计入进口原材料入账价值的有( )。(2019年)

一般纳税人从国外进口货物,按海关提供的完税凭证上注明增值税,计入采购成本。()

某公司为增值税一般纳税人,2019年12月从国外进口一批高档化妆品,海关核定的关税完税价格为100万元。已知进口关税税率为26%,消费税税率为15%,增值税税率为13%。则该公司进口环节应缴纳的增值税和消费税合计金额的下列计算中,正确的是()。

某饭店是增值税一般纳税人,2019年8月从粮油公司(增值税小规模纳税人)购进大米,取得增值税专用发票注明的金额为300000元,税额是9000元,该饭店2019年8月能够抵扣的增值税进项税额是( )元。

甲公司为增值税一般纳税人,2013年5月从国外进口一批音响,海关核定的关税完税价格为117万元,缴纳关税11.7万元。已知增值税税率为17%,甲公司该笔业务应缴纳增值税税额为()万元。

(2019年)甲公司为增值税一般纳税人,下列各项中,应计入进口原材料入账价值的有( )。

甲企业为增值税一般纳税人,2019年12月从国外进口一批原材料,海关审定的关税完税价格为100万元,该材料的关税税率为10%,增值税税率为13%,甲企业进口原材料应纳增值税为( )万元。

甲公司为增值税一般纳税人,2019年9月从国外进口一批音响,海关核定的关税完税价格为113万元:缴纳关税11.3万元。已知增值税税率为13%,甲公司该笔业务应缴纳增值税税额的下列计算中,正确的是( )。

甲公司为增值税一般纳税人,2019年10月从国外进口一批音响,海关核定的关税完税价格为113万元,缴纳关税11.3万元。已知增值税税率为13% , 甲公司该笔业务应缴纳的增值税税额为()万元。

甲公司为增值税一般纳税人,2019年10月从国外进口一批音响,海关核定的关税完税价格为117万元,缴纳关税11.7万元。已知增值税税率为13%,甲公司该笔业务应缴纳增值税税额的下列计算中,正确的是()

甲公司为增值税一般纳税人,2019年6月从国外进口一批音响,海关核定的关税完税价格为113万元,缴纳关税11.3万元。已知增值税税率为13%,甲公司该笔业务应缴纳增值税税额的下列计算中,正确的是()

某增值税小规模纳税人2019年12月从国外进口小汽车一辆,关税完税价格折合人民币85500元,假定小汽车的关税税率15%,消费税税率5%,其进口环节应纳增值税( )元。

2019年5月,某增值税一般纳税人取得一张增值税专用,向主管税务机关办理认证的法定期限是

自2019年4月1日起,增值税一般纳税人发生增值税应税销售行为或者进口货物,原适用16%税率的,税率调整为( )。

增值税一般纳税人销售或进口下列()货物,按照11%税率计征增值税。

2019年6月3日,公司(增值税一般纳税人)购入一项设备,买价40000元、增值税52000元。安装过程中,支

某公司(增值税一般纳税人)2019年7月从小规模纳税人处购进一批原材料,取得增值税普通发票,发票上注明价款113000元,货款通过银行转账支付,其正确的账务处理为( )。

某公司(增值税一般纳税人)2019年7月从小规模纳税人处购进一批原材料,取得增值税普通发票,发票上注明价款113000元,货款通过银行转账支付,其正确的账务处理为( )。

甲企业为增值税一般纳税人,2019年5月销售旧货取得含税销售额51500元,甲企业当月应纳增值税为( )元。

自2019年3月1日起,将取消增值税发票认证的纳税人范围扩大至全部一般纳税人。一般纳税人取得增值税发票,自愿使用增值税发票选择确认平台查询、选择用于申报抵扣、出口退税或者代办退税的增值税发票信息()

使用微信扫一扫登录

使用微信扫一扫登录