根据下面资料,回答问题。

中国居民林某为境内甲公司工程师。林某育有一子一女,8岁的儿子就读小学二年级,4岁的女儿正接受学前教育。

2019年林某有关收支情况如下:

(1)全年工资191000元,全年专项扣除41000元;子女教育专项附加扣除由林某按扣除标准的100%扣除。

(2)为乙公司提供技术咨询一次,取得劳动报酬3200元。林某自行负担交通费100元。

(3)将一套自有住房与张某的一套住房互换。经房地产评估机构评估,林某房屋价值1600000元,张某房屋价值1800000元,林某支付张某差价款200000元。林某、张某互换住房均按规定免征增值税。

(4)办理手机话费套餐,获赠价值1500的手机一部。

(5)参加航空公司金卡会员抽奖活动,获得价值2000元的电器一台。

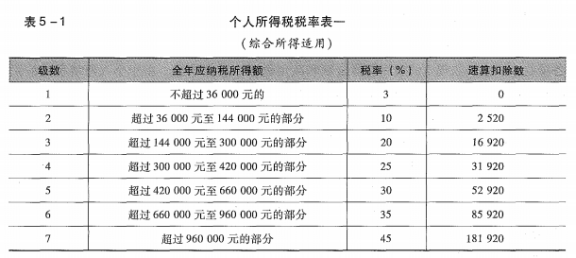

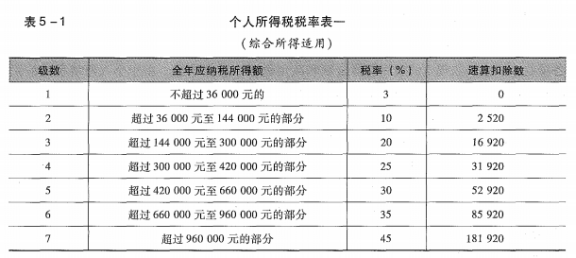

(6)获得省政府颁发的科技创新奖奖金6000元。

(7)取得储蓄存款利息1000元。已知:劳务报酬所得预扣预缴个人所得税适用20%的预扣率,每次收入不超过4000元的,减除费用按800元计算。综合所得减除费用60000元/年;劳务报酬所得以收入减除20%的费用后的余额为收入额;子女教育专项附加扣除按照每个子女每月1000元的标准定额扣除。契税适用税率为4%。

要求:根据上述资料,不考虑其他因素,分析回答下列小题。

中国居民林某为境内甲公司工程师。林某育有一子一女,8岁的儿子就读小学二年级,4岁的女儿正接受学前教育。

2019年林某有关收支情况如下:

(1)全年工资191000元,全年专项扣除41000元;子女教育专项附加扣除由林某按扣除标准的100%扣除。

(2)为乙公司提供技术咨询一次,取得劳动报酬3200元。林某自行负担交通费100元。

(3)将一套自有住房与张某的一套住房互换。经房地产评估机构评估,林某房屋价值1600000元,张某房屋价值1800000元,林某支付张某差价款200000元。林某、张某互换住房均按规定免征增值税。

(4)办理手机话费套餐,获赠价值1500的手机一部。

(5)参加航空公司金卡会员抽奖活动,获得价值2000元的电器一台。

(6)获得省政府颁发的科技创新奖奖金6000元。

(7)取得储蓄存款利息1000元。已知:劳务报酬所得预扣预缴个人所得税适用20%的预扣率,每次收入不超过4000元的,减除费用按800元计算。综合所得减除费用60000元/年;劳务报酬所得以收入减除20%的费用后的余额为收入额;子女教育专项附加扣除按照每个子女每月1000元的标准定额扣除。契税适用税率为4%。

要求:根据上述资料,不考虑其他因素,分析回答下列小题。

计算林某劳务报酬所得应预扣预缴个人所得税税额的下列算式中,正确的是()。

A. (3200-800-100)x20%=460(元)

B. (3200-800)x20%=480(元)

C. (3200-100)x20%=620(元)

D. 3200x20%=640(元)

查看答案

相关试题

换一换

计算林某劳务报酬所得应预扣预缴个人所得税税额的下列算式中,正确的是()。

A.(3200-800-100)x20%=460(元) B.(3200-800)x20%=480(元) C.(3200-100)x20%=620(元) D.3200x20%=640(元)

答案

1.假如某居民个人取得劳务报酬所得2000元,计算这笔所得应预扣预缴个人所得税税额

答案

计算甲公司应预扣预缴周某劳务报酬所得个人所得税税额的下列算式中,正确的是()

A.5000÷(1-20%)×20%=1250(元) B.5000×(1+20%)×20%=1200(元) C.5000×(1-20%)×20%=800(元) D.5000×20%=1000(元)

答案

计算王某─次性劳务报酬应预扣预缴个人所得税税额的下列算式中,正确的是()。

A.5000×(1-20%)×20%=800(元) B.5000×(1+20%)×20%=1200(元) C.5000×20%=1000(元) D.5000×20%×20%=200(元)

答案

王某的劳务报酬应预扣预缴的个人所得税是( )元。

A.4680 B.5600 C.6400 D.8400

答案

下列关于劳务报酬所得预扣预缴个人所得税计算方法表述不正确的是( )。

A.扣缴义务人向居民个人支付劳务报酬所得应按次或者按月预扣预缴个人所得税 B.劳务报酬所得以收入减除费用后的余额为收入额 C.劳务报酬所得每次收入不超过4000元的,减除费用按800元计算 D.劳务报酬所得适用20%的比例预扣率

答案

王先生劳务报酬所得应预缴个人所得税()元。

A.600 B.700 C.800 D.1000

答案

居民个人取得的下列收入中,按照劳务报酬项目预扣预缴个人所得税的有()

A.保险营销人员取得的佣金收入 B.企业对非雇员以免费旅游形式给予的营销业绩奖励 C.仅担任董事而不在该公司任职的个人取得的董事费 D.公司职工取得的用于购买企业国有股权的劳动分红

答案

居民个人取得的下列收入中,按照劳务报酬项目预扣预缴个人所得税的有()

A.证券经纪人取得的佣金收入 B.企业对非雇员以免费旅游形式给予的营销业绩奖励 C.公司职I取得的用于购买企业国有股权的劳动分红 D.在本公司任职且同时担任董事的个人取得的董事费

答案

居民个人取得的下列收入中,按照劳务报酬项目预扣预缴个人所得税的有()

A.证券经纪人取得的佣金收入 B.企业对非雇员以免费旅游形式给予的营销业绩奖励 C.公司职工取得的用于购买企业国有股权的劳动分红 D.在本公司任职且同时担任董事的个人取得的董事费

答案

热门试题

居民个人取得的下列收入中,按照劳务报酬项目预扣预缴个人所得税的有( )。

2019 年 5 月,张某根据劳务合同的规定取得劳务报酬所得 20000 元,张某应被预扣预缴个人所得税( ) 元。

赵某2019年综合所得应预扣预缴个人所得税()元。

根据个人所得税法律制度的规定,个人取得的下列收入中,应按照“劳务报酬所得”项目预扣预缴个人所得税的有( )。

计算王某12月份工资、薪金所得应预扣预缴个人所得税税额的下列算式中,正确的是()

中国公民张某任职于国内某软件公司,2020年10月在M大学授课一次,取得劳务报酬所得3500元,自行负担交通费200元。已知,劳务报酬所得个人所得税预扣率为20%;每次收入不超过4000元的,减除费用按800元计算。根据个人所得税法律制度的规定,计算张某当月该笔劳务报酬所得应预扣预缴个人所得税税额的下列算式中,正确的是( )。

(2019年)居民个人取得的下列收入中,按照劳务报酬项目预扣预缴个人所得税的有( )。

中国公民李某 2020年 10月提供咨询服务,取得劳务报酬 8200元,支付交通费 200元。已知,劳务报酬所得个人所得税预扣率为 20%;每次收入 4000元以上的,减除费用按 20%计算。计算李某当月该笔劳务报酬应预扣预缴个人所得税税额的下列算式中,正确的是()

计算李某5月出版教材稿酬所得应预扣预缴个人所得税税额的下列算式中,正确的是()

中国居民王先生2022年受聘于某境内上市公司独立董事,年报酬12万元,上市公司计划每半年向独立董事支付报酬,并预缴个人所得税。王先生认为每半年发放报酬并扣缴个人所得税会导致其个人所得税负担增加,要求每月发放报酬并预扣预缴个人所得税。

根据上述资料,请回答下列问题:

(1)上市公司在支付报酬时应按什么税目预扣预缴个人所得税。

(2)王先生要求每月发放报酬并预扣预缴个人所得税是否符合政策规定,请简述理由。

(3)每半年或每月发放报酬所预扣预缴的个人所得税的结果是否一致,请分别简述理由。

(4)王先生认为的每半年发放报酬并预扣预缴个人所得税会导致其个人所得税负担增加的观点是否正确,请简述理由。

中国公民张某任职于国内某软件公司, 2019年 10月在 M大学授课一次,取得劳务报酬所得 3500元。自行负担交通费 200元。已知劳务报酬所得个人所得税预扣率为 20%;每次收入不超过 4000元的,减除费用按 800元计算。计算张某当月该笔劳务报酬所得应预扣预缴个人所得税税额的下列算式中,正确的是()

(2020年真题)中国公民张某任职于国内某软件公司, 2019年 10月在 M大学授课一次,取得劳务报酬所得 3500元。自行负担交通费 200元。已知劳务报酬所得个人所得税预扣率为 20%;每次收入不超过 4000元的,减除费用按 800元计算。计算张某当月该笔劳务报酬所得应预扣预缴个人所得税税额的下列算式中,正确的是( )。

(2019年真题)居民个人取得的下列收入中,按照劳务报酬项目预扣预缴个人所得税的有( )。

劳务报酬收入应纳个人所得税税额为()。

居民个人刘先生从甲公司一次取得劳务报酬3000元,甲公司应预扣预缴的个人所得税额为

下列关于个人所得税预扣预缴说法错误的是()。

下列属于个人所得税劳务报酬所得的有()。

根据个人所得税法律制度规定,下列个人所得税中,应按劳务报酬所得征收个人所得税的有()

下列个人所得按“劳务报酬所得”项目缴纳个人所得税的有()。

下列个人所得按“劳务报酬所得”项目缴纳个人所得税的有( )。

使用微信扫一扫登录

使用微信扫一扫登录